معاملات آپشن ، کال آپشن ، پوت آپشن و یا همان اختیار خرید و فروش سهام ، از جمله مواردی است که فعالان بازار سرمایه مخصوصا فارکس با آن آشنایی داشته و دوست دارند با این نوع نحوه معامله آشنایی داشته باشند. در معاملات آپشن با دو واژه کال آپشن (اختیار خرید سهم) و پوت آپشن (اختیار فروش سهم) سرو کار داریم. ابتدا این مفاهیم را به زبان ساده آموزش داده و بعد نحوه اختیار خرید و فروش سهام در بورس تهران و نیز استراتژی البروکس آموزش می دهیم. می توانید با یادگیری این نوع معامله Actual Risk خود را کاهش دهید.

در واقع این مقاله درس 50 از آموزش پرایس اکشن به سبک ال بروکس می باشد. ابتدا باید بدانید معاملات آپشن مخصوص بازار سهام با حجم معاملات بالا می باشد و مثال های ال بروکس از معاملات بورس جهانی است. ما درس ها و آموزش های البروکس را نیز در این مقاله آورده ایم. تا اگر علاقه به سرمایه گذاری و ترید در بازارهای مالی جهانی دارید بتوانید از این آموزش ها بهره مند شوید.

معاملات آپشن چیست؟ (اختیار خرید و فروش سهام)

معاملات آپشن یکی از قرارداد های اوراق بهادار است. در این نوع معامله فرد می تواند یک دارایی را در یک تاریخ مشخص و با قیمت مشخص بخرد و یا بفروشد. البته اجباری در خرید و فروش در این تاریخ مشخص شده نمی باشد. معاملات آپشن در فارکس با این نام و در بورس تهران با نام اختیار خرید و فروش سهم شناخته می شود.

معاملات آپشن به دو دسته کلی کال آپشن Call Option (اختیار خرید سهم) و پوت آپشن Put Option (اختیار فروش سهم) دسته بندی می شود که هر دو را توضیح می دهیم.

کال آپشن چیست؟ (اختیار خرید سهام)

کال آپشن همان اختیار خرید سهام در یک تاریخ مشخص است. یعنی شما مقداری کارمزد (اجرت و یا همان حق بیمه) پرداخت کرده و در عوض در یک تاریخ مشخص سهام مورد نظر را در قیمتی که الان مشخص می باشد ، می خرید.

یعنی اگر تا تاریخ مشخص قیمت سهام افزایش پیدا کند ، کارگزاری آن را با قیمتی که شما چند ماه قبل مشخص کرده اید برایتان خواهد خرید. ولی گر قیمت آن کمتر از قیمتی باشد که شما موقع عقد قرارداد تعیین کرده اید ، می توانید از خرید منصرف شوید و اجباری در کار نیست. و فقط ضرر پرداخت کارمز شامل حالتان خواهد شد.

برای مثال فرض کنید قیمت فعلی هر واحد از فولاد 2000 ریال است . شما با توجه به بررسی هایی که داشته اید و اطلاعات کافی که از بازار فولاد جهانی و ایرانی دارید و بسیاری موارد دیگر پیش بینی می کنید قیمت هر واحد فولاد در ماه آینده به 2500 ریال برسد. ولی در حال حاضر امکان خرید آن را ندارید.

پس شما می توانید با کال آپشن آن را بخرید. یعنی مقداری حق بیمه به کارگزاری پرداخت کرده و کارگزاری یک ماه دیگر آن را قیمت 2000 برایتان بخرد. با اینکه مثلا در ماه بعد قیمت به 2500 ریال و یا حتی بیشتر از آن رسیده است.

از طرفی ممکن است قیمت به کمتر از 200 مثلا 1800 ریال نیز برسد. در این حالت دیگر الزامی به خرید در قیمت 2000 نیست و می توانید قرارداد را فسخ کنید. و در قیمت همان 1800 و یا کمتر بخرید.

در این حالت فقط کارمزد قرارداد از حسابتان کسر شده است. مزیت معاملات آپشن برای کارگزاری ها کارمزد آن می باشد. در واقع با پرداخت این کارمزد معامله خودتان را بیمه می کنید.

پوت آپشن چیست؟ (اختیار فروش سهام)

در مقابل کال آپشن گزینه دیگی با نام پوت آپشن (اختیار فروش سهام) داریم. به این صورت که شما مقداری از یک دارایی را دارید. در این حالت نیز شما مقداری اجرت و یا همان حق بیمه به کارگزاری پرداخت می کنید تا دارایی شما را در تاریخ مشخصی با قیمت معین به فروش برساند.

فرض کنید شما مقداری از دارایی فولاد دارید و قیمت فعلی هر واحد از آن 2000 ریال است. شما با توجه به تحلیل هایی که در خصوص این دارایی داشته اید می دانید که قیمت آن در دو ماه آینده کاهش پیدا خواهد کرد و به 1600 ریال خواهد رسید.

در این حالت می توانید مقداری حق بیمه به کارگزاری پرداخت کنید و کارگزاری در تاریخ مشخص آن را به قیمت 2000 برایتان بفروشد. در این صورت دو حالت وجود دارد. قیمت دو ماه بعد فولاد کمتر از قیمتی فعلی آن شده است. در این صورت شما سود کرده اید.

ولی احتمال دارد قیمت دو ماه بعد افزایش پیدا کرده باشد. در این حالت نیز می توانید قرارداد را فسخ کرده و از فروش سهم خود در قیمت 2000 ریال منصرف شوید و فقط حق بیمه از حسابتان کسر شود. و سهم خود را قیمتی بیشتر از 2000 بفروشید.

آموزش اختیار خرید و فروش سهام

می توان گفت اختیار خرید و فروش سهام (معاملات آپشن) در تمامی بازار های بورس کشور های جهان وجود دارد. بورس تهران بازاری یک طرفه است. یعنی در بورس تهران با خرید در قیمت پایین و فروش در قیمت بالا می توان به سود رسید.

ولی در معاملات آپشن می توان هم با خرید و هم با فروش سود کرد. یعنی می توانید سهامی را پیدا کنید که می دانید قیمت آن در بازه زمانی مشخص کاهش پیدا خواهد کرد . اختیار فروش آن را در قیمت فعلی بخرید.

زمانی که به تاریخ مقرر رسیدید اگر قیمت کاهش پیدا کرده است شما سهم را با قیمتی که خریده بودید با همان قیمت بالا فروخته و سود می کنید. ولی اگر بر خلاف انتظار شما قیمت افزایش پیدا کند می توانید از فروش منصرف شده و قرارداد را فسخ کنید. دراین حالت اجرت را پرداخته و می توانید سهم را با قیمت بیشتری بفروشید.

در ادامه مقاله نحوه معاملات آپشن (اختیار خرید فروش سهام) را در بورس برایتان آموزش می دهیم. برای شروع کار باید به سایت اختیار معامله مراجعه کرده و سهم هایی که می توان برای آنها قرارداد اختیار خرید و فروش سهم بست را مشاهده کرد.

معاملات آپشن در تایم فریم روزانه

معاملات آپشن باید در تایم فریم روزانه انجام شود. زیرا در این حالت ریسک کمتری دارد. و زمانی که در بازار سردرگم هستید ، استفاده از معاملات آپشن مطمئن تر می باشد. زیرا هر چه کمتر در مورد پول و سرمایه خود استرس داشته باشید ، معاملات بهتر و سود آورتری خواهید داشت.

معاملات آپشن جایگزین بسیار مناسبی برای سهام و بازار های بزرگی مانند اسپایدر و Emini (خودرو و فولاد در ایران) است.

برای مثال در شکل زیر بازار تا نقطه مشخص شده بالا رفته است. و شما فکر می کنید بالاتر از این نقطه نیز خواهد رفت. از طرفی نمی خواهید ریسک زیادی کنید. پس در این شرایط می توانید کال اسپرد بخرید.

بعد از خرید کال اسپرد اگر بازار طبق تحلیل شما بالا برود ، سود خواهید کرد و در صورت حرکت بازار در خلاف جهت فقط ضرر خرید کال اسپرد شامل حال شما شده است.

آپشن های هفتگی

آپشن های هفتگی که تاریخ انقضای آنها آخر هفته می باشد ، گزینه مناسبی برای معامله هستند.

زیرا از لحاظ زمانی فاصله زیادی تا تاریخ فعلی ندارند. و کارمزد و هزینه آپشن های هفتگی نسبت به آپشن های ماهانه کمتر می باشد.

چون حجم معاملات پوت و کال آپشن بالاست ، اسپرد پایینی دارند. در این حالت برای معامله می توان از سفارش بازار Market Order استفاده کرد. ولی برای معاملات با اسپرد بالا نباید از سفارش بازار استفاده کرد.

بیشتر بخوانید : نحوه محاسبه اسپرد در فارکس

اصطلاحات معاملات آپشن

At The Money : ATM (در قیمت مشابه)

Out Of The Money : OTM (خارج از قیمت)

In The Money : ITM (پایین تر از قیمت)

Always In Long : AIL (بازار در جهت خرید و یا همان در روند صعودی قرار دارد.)

Always In Short : AIS (بازار در جهت فروش و یا همان در روند نزولی قرار دارد.)

ATM در کال آپشن چیست؟

منظور از ATM خرید در قیمت مشابه می باشد. در حالی که به ندرت پیش می آید قیمت سهام با قیمت آپشن آن برابر باشد. پس ترجیحا قیمت پایین تر را انتخاب کنید.

برای مثال اگر قیمت سهم در بازه 99.80 تا 100.70 دلار باشد ، باید کال را در قیمت 100 دلار معامله کرد.

معاملات آپشن در آخرین روز هفته

معاملات آپشن هفتگی در آخرین روز هفته منقضی می شوند. در کل می توان معاملات آپشن هفتگی را در روز انقاضای آن یعنی آخرین روز هفته نیز معامله کرد.

زیرا حجم معاملات بالا بوده و حرکت این نوع معاملات در آخر هفته کند تر می شود. پس تا آخرین ساعت انقضای اختیار معامله نیز می توان آن را معامله کرد.

آموزش معاملات آپشن

برای تصمیم گیری در مورد معاملات آپشن و خرید و فروش آن باید از چارت سهام استفاده کرد. یعنی سفارشات خرید و فروش خود را بر روی چارت آپشن قرار داده و تصمیم برای خرید و فروش را با چارت سهام بگیرید.

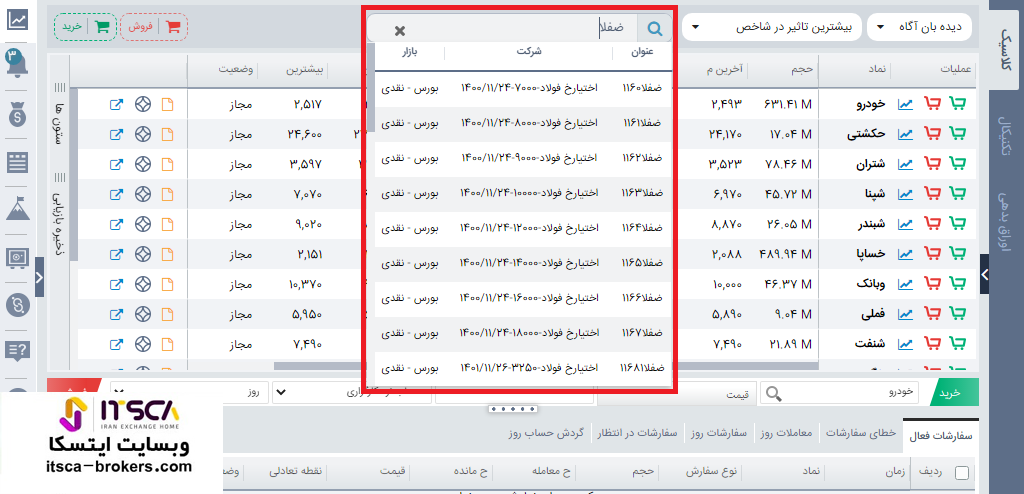

یعنی در چارت سهام فولاد تصمیم برای خرید کال می گیریم و در چارت اختیار معامله فولاد یعنی ضفلا در قیمت مشابه می خریم.

در شکل زیر در سمت راست چارت اختیار معامله فولاد و در سمت چپ نیز چارت سهم فولاد را می بینید.

شکل m2

حد ضرر در معاملات آپشن

برای معاملات آپشن نیازی به استفاده از حد ضرر نیست. در بدترین حالت آپشن به صفر می رسد که همان حد ضرر ما محسوب می شود. برای مثال اگر کال آپشن را 66 سنت بخرید و بازار بریزد ، در کل ما 66 سنت ضرر کرده ایم که همان حد ضررمان است.

یعنی حد ضرر در معاملات آپشن همان هزینه ای است که بابت خرید پوت و یا کال می پردازیم. از طرفی حتی در بدترین شرایط بازار نیز آپشن به صفر نمی رسد و به اندازه نصف آن مثلا در مثال بالا 30 سنت ضرر خواهیم کرد.

پس در معاملات آپشن نیازی به قرار دادن حد ضرر نمی باشد.

زمانی که قیمت سهام تغییر می کند ، قیمت آپشن نیز تغییر پیدا می کند. حتی اگر در بازار آپشن معامله ای صورت نگیرد ، قیمت آنها با توجه به قیمت سهام تغییر پیدا خواهد کرد.

در کل تغییرات قیمت معاملات آپشن به اندازه نصف تغییرات قیمت سهام آن معامله است. برای مثال اگر قیمت سهم 40 سنت تغییر کند ، قیمت پوت و یا کال آن 20 سنت تغییر خواهد کرد.

نحوه معاملات آپشن

حال به ادامه بحث می پردازیم. فرض کنید شما وارد معامله آپشن شدید و کال و یا پوت خریدید. بعد از مدتی متوجه شدید ، تحلیل شما اشتباه بوده است. آنگاه می توانید سریعا از معامله خارج شوید. خروج شما می تواند در قیمت خرید و یا در قیمت نا مناسب تر باشد.

زمانی که جهت سهام مشخص شد ، می توان وارد معامله آپشن شد.

پس زمانی که بازار به سمت بالا می رود و در جهت خرید قرار می گیرد ، می توان کال خرید.

و اگر بازار به سمت پایین می رود و در جهت فروش قرار می گیرد ، پوت بخرید.

زمان خروج از معاملات آپشن

در این مورد نیز باید از چارت قیمت سهام برای تحلیل استفاده کرد. یعنی سریع تر جهت بازار را تشخیص می دهید و اگر بازار در خلاف جهت شما حرکت کند ، حد ضررتان زده می شود و با ضرر از معامله خارج می شوید.

زمانی که سهم رشد کرده و دو برابر ریسک اولیه می شود ، در این حالت باید در کال آپشن نیمی از سود را گرفت.

معاملات آپشن در کندل های بزرگ

زمانی که در نمودار کندل ها بزرگ هستند ، ریسک معاملات نیز بالاست. در این حالت باید حجم معاملات پایین باشد. زمانی با توجه به میزان ریسک حجم معامله را بسیار پایین نگه داریم ؛ در این حالت نیز سود کسب شده ارزش معامله نداشته و بسیار کم خواهد بود.

اگر بعد از خرید شما کندل بزرگی ایجاد شود ، ممکن است سود زیادی کسب کنید. اما ممکن است بازار وارد روند رنج شود.

در این حالت یکی از روش های جایگزین معاملات آپشن می باشد.

سایت اختیار معامله

برای مشاهده سایت اختیار معامله در بورس تهران روی لینک زیر کلیک کنید.

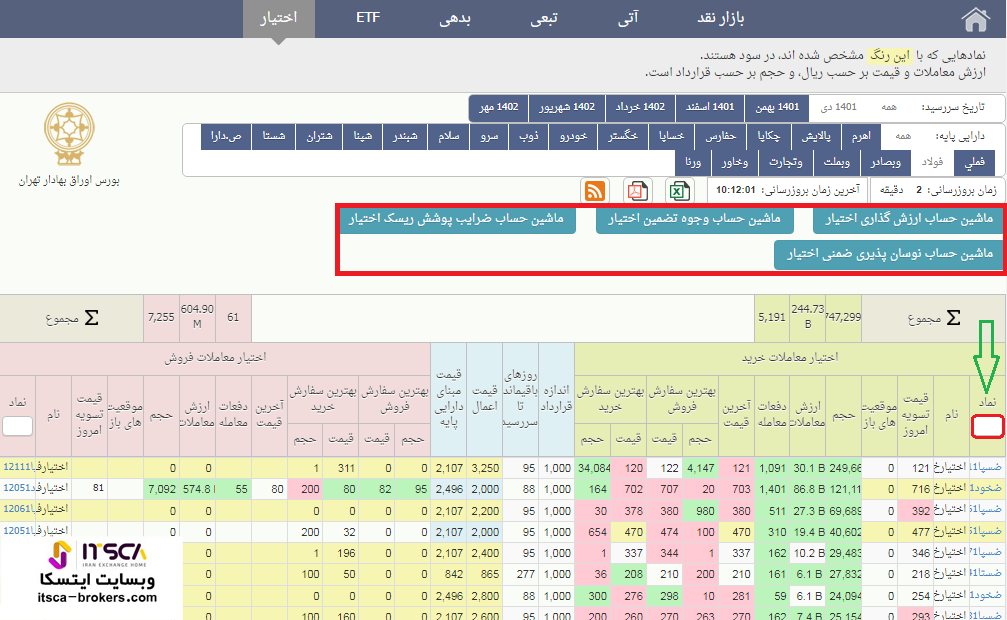

در ادامه نحوه کار کردن با سایت اختیار معامله را آموزش داده ایم. در این سایت با جستجوی نماد ها می توانید موارد مورد نیازتان را پیدا کرده و با ماشین حساب هایی مه سایت در اختیارتان قرار داده است ابتدا متغیر های نورد نیاز را حساب مرده و بعد نسبت به اختیار خرید سهم (کال آپشن) و یا اختیار فروش سهم (پوت آپشن) اقدام کنید.

اگر به معاملات آپشن و کسب درآمد از این نوع معامله علاقه دارید ، بهتر است کار با سایت اختیار معامله را یاد بگیرید.

اختیار معامله در بورس تهران

در اختیار معامله چه در بورس جهانی و چه در بورس تهران ابتدا باید اطلاعات دقیقی از سهم و کالای مورد نظر داشته باشید و بر اساس تحلیل هایی درست و احتمال بالا بدانید که قیمت این کالا در مدت زمانی که مقرر کرده اید به احتمال بالایی افزایش و کاهش پیدا خواهد کرد.

زیرا در ازای این قرارداد ملزم به پذاخت کارمزد هستید و باید معامله شما ارزش پرداخت اجرت را داشته باشد.

پس قبل از انجام اختیار معامله از کارگزاری بهتر است ابتدا به سایت اختیار معامله مراجعه کنید. در این سایت می توانید تمامی نماد هایی که می توان قرارداد اختیار معامله (پوت آپشن و کال آپشن) انعقاد کرد مشاهده کرد.

اگر کمی در این سایت گشت و گذار کرده و مطالب آن را مطالعه کنید ، اطلاعات مفیدی از نماد های پوت آشن و کال آپشن کسب خواهید کرد.

در این سایت سه ماشین حساب برای فعالان بازار سرمایه قرار داده شده است. ورودی های فیلد های این ماشین حساب ها تا حدودی مشترک می باشند. شما قبل از خرید با استفاده از این ماشین حساب ها می توانید ارزش مربوط به پارامتر های قرارداد اختیار معامله ، ضرایب پوشش ریسک و نوسان پذیری ضمنی را محاسبه کنید.

برای مثال اگر روی ماشین حساب ارزش گذاری اختیار کلیک کنید ، صفحه زیر برایتان باز خواهد شد.

در اولین فیلد باید مشخص کنید نوع معامله شما کال آپشن (اختیار خرید سهام) است یا پوت آپشن (اختیار فروش سهام) . نوع نماد خود را از قسمت مشخص شده در شکل انتخاب کرده و فیلد ها را پر کنید.

بعد از پر کردن فیلد ها روی محاسبه کلیک کنید تا خروجی مورد نظرتان را مشاهده کنید.

با استفاده از این متغیر ها می توانید تصمیم دقیق تری مبنی بر پوت آپشن و یا کال آپشن بگیرید.

حال فرض کنید می خواهید اختیار خرید و فروش سهام انجام دهید. وارد حساب کاربری خود در کارگزاریتان شده و نماد مورد نظر را جستجو کرده و نسبت به اختیار خرید سهم و یا اختیار فروش سهم اقدام کنید.

اختیار خرید فولاد

اختیار خرید فولاد در بورس تهران با نماد ضفلا و اختیار فروش فولاد در بورس تهران با نماد طفلا می باشد. قبل از انجام قرارداد اختیار معامله در بورس به سایت اختیار معامله مراجعه کرده و نماد اختیار خرید فولاد را جستجو کنید.

با استفاده از ماشین حساب هایی که این سایت در اختیار مشتریان قرار داده است ارزش گذاری اختیار ، وجوه تضمین اختیار ، ضرایب پوشش ریسک اختیار و نوسان پذیری ضمنی اختیار را محاسبه کرده و بعد نسبت به خرید و فروش اختیار اقدام کنید.

برای اختیار خرید فولاد نیز به کارگزاری خود مراجعه کرده و همانند خرید عادی سهام نماد ضفلا را جستجو کنید. برای مثال من در کارگزاری آگاه نماد ضفلا را مانند شکل زیر جستجو کرده ام.

برای اختیار فروش فولاد نیز مانند روال قبل نماد طفلا را جستجو کنید.

سوالات متداول

اختیار خرید و فروش سهم چیست؟

قراردادی است که بر اساس آن معامله گر یک سهم را در تاریخ مشخصی و با قیمت تعیین شده می خرد و یا می فروشد.

تفاوت کال آپشن و پوت آپشن چیست؟

کال آپشن Call Option همان اختیار خرید سهم بوده و معامله گر طبق قرارداد یک سهم را در تاریخ مقرر و یا قیمت مشخصی می خرد.

پوت آپشن Put Option اختیار فروش سهم بوده و معامله گر طبق قرارداد یک سهم را در تاریخ مقرر و با قیمت مشخصی می فروشد.

مفید و تشکر