ولوم تریدینگ Volume Trading یا استراتژی مبتنی بر حجم معاملات، به عنوان یک ابزار قدرتمند در سودآوری معاملات و افزایش توانایی در پیشبینی جهت حرکت بازارها شناخته میشود.

در این مقاله، ابتدا به مفهوم و معنای ولوم در بازارهای مالی و آموزش ولوم تریدینگ میپردازیم. سپس به بررسی اهمیت استفاده از حجم معاملات به عنوان یک شاخص کلیدی برای پیشبینی تغییرات قیمتی و جهت حرکت بازارها خواهیم پرداخت.

در ادامه، به تفصیل به روشهای مختلفی از جمله تحلیل تغییرات حجم معاملات در بازههای زمانی مختلف، تشخیص الگوهای حجم مرتبط با تغییرات قیمتی، و ارتباط ولوم تریدینگ با نوسانات بازارها خواهیم پرداخت. در انتها، مزایا و محدودیتهای استفاده از معاملات حجمی بهعنوان ابزاری برای تصمیمگیری هوشمندانه در بازارهای مالی را مورد بررسی قرار داده ایم.

ولوم تریدینگ چیست؟

- 1 ولوم تریدینگ چیست؟

- 2 حجم در فارکس چیست؟

- 3 آموزش ولوم تریدینگ (معاملات حجمی)

- 4 4 استراتژی ولوم تریدینگ

- 5 مدیریت ریسک در ولوم تریدینگ

- 6 تجزیه و تحلیل اندیکاتورهای حجم

- 7 انواع حجم در فارکس

- 8 مزایای ولوم تریدینگ

- 9 معایب ولوم تریدینگ

- 10 نحوه شناسایی فرصت های معاملاتی با استفاده از حجم

- 11 سخن پایانی

- 12 سوالات متداول

ولوم تریدینگ (به انگلیسی: Volume trading) یک استراتژی معاملاتی در بازارهای مالی است که در آن تحلیل بر اساس حجم معاملات صورت میپذیرد. ولوم تریدینگ به استفاده از داده های حجمی برای شناسایی فرصت های خرید و فروش در بازارها اشاره دارد که شامل تجزیه و تحلیل حجم معاملات انجام شده در یک سهام یا بازار خاص و استفاده از آن اطلاعات برای پیش بینی تغییرات قیمت در آینده است.

در بورس و سایر بازارهای مالی، حجم یا والیوم عبارت است از تعداد کل سهام یا واحدهای دارایی که دست به دست شده است.

ایده پشت این استراتژی معاملاتی این است که حجم معاملات بالا میتواند نشاندهنده فشار خرید یا فروش قوی باشد، بنابراین یکی از دقیقترین راهها برای اندازهگیری جریان پول است و میتوان از آن برای تصمیمگیری در معاملات استفاده کرد. استراتژی ولوم تریدینگ در فارکس در مورد معامله جفت ارز با فشار خرید یا فروش بالا است. این امر می تواند قدرت یک روند بازار را اندازه گیری کند و نقاط ورود ایده آل را برای معامله گران فراهم کند.

در این رویکرد، حجم معاملات انجام شده در یک دوره زمانی معین (مثلاً روز یا هفته) به عنوان یک شاخص مهم در تصمیمگیریهای خرید و فروش مورد استفاده قرار میگیرد. استراتژی حجم معاملاتی بر این فرضیه تکیه دارد که حجم معاملات نمایانگر ناحیه عرضه و تقاضا در بازار است و میتواند نشاندهنده تغییرات قیمتی آینده باشد.

از این رو، تریدرها و سرمایهگذاران ممکن است از الگوها و تغییرات حجم معاملات برای تحلیل و پیشبینی جهت حرکت بازارها استفاده کنند.

حجم در فارکس چیست؟

حجم در بازار فارکس به کل تعداد واحدهای جفت ارزی اشاره دارد که در بازه زمانی خاص در بازار معامله میشوند. هر چه تعداد واحدهای معامله شده بیشتر باشد، حجم جفت ارزی نیز بیشتر خواهد بود و بالعکس.

- حجم بالا در یک روند صعودی نشان دهنده یک روند صعودی قوی است.

- حجم بالا در یک روند نزولی نشان دهنده یک روند نزولی قوی است.

- حجم پایین در یک روند صعودی نشان دهنده یک روند صعودی ضعیف است.

- حجم پایین در یک روند نزولی نشان دهنده یک روند نزولی ضعیف است.

بیشتر بخوانید : نحوه محاسبه حجم در فارکس

آموزش ولوم تریدینگ (معاملات حجمی)

در آموزش ولوم تریدینگ ، تریدرها باید نحوه استفاده از دادههای حجم را برای شناسایی فشار خرید و فروش و اینکه چگونه میتوانند بر احساسات بازار تأثیر بگذارند، بیاموزند. آنها به دنبال الگوهایی در داده های حجم مانند افزایش یا کاهش حجم در طول زمان هستند.

همچنین می توانند اندیکاتور حجم را به استراتژیهای معاملاتی خود اضافه کرده و از آن برای افزایش موفقیت معاملات خود استفاده کنند. شاخص های حجم را می توان برای تجزیه و تحلیل قدرت نسبی یک حرکت استفاده کرد، که می تواند در استراتژی های شکست و معکوس روند مفید باشد.

اندیکاتورهای حجم با سایر اندیکاتورهای تکنیکال ترکیب می شوند تا معیارهای ورود و خروج تجارت را مشخص کنند. به عنوان مثال، استراتژی بازگشت میانگین در فارکس میتواند از اندیکاتور باند بولینگر و MFI استفاده کند، به طوری که ستاپ معامله زمانی شکل میگیرد که قیمت فراتر از باندهای بولینگر خارجی معامله میشود و MFI سیگنال واگرایی را نشان میدهد.

4 استراتژی ولوم تریدینگ

تمام استراتژی های ولوم تریدینگ را می توان به 5 نوع تقسیم کرد:

1- ولوم تریدینگ در تریدینگ رنج (trading in a range)

ولوم تریدینگ در تریدینگ رنج در شرایطی که بازار در یک بازه قیمتی مشخص حرکت میکند و تشکیل یک کانال افقی داده است ، کاربرد دارد. در واقع، تریدرها تلاش میکنند بهطور متناوب در بازههای قیمتی مشخص خرید و فروش انجام دهند (اسکالپر ها) . همچنین، از تحلیلهای فنی مانند سطوح حمایت و مقاومت، الگوهای قیمتی و شاخصهای حجمی مانند OBV و میانگین متحرک میتوان برای ورود به معامله استفاده کرد.

یعنی:

- خرید از سطح حمایت (مرز پایین محدوده) با هدف کسب سود در سطح مقاومت

- فروش در سطح مقاومت (مرز بالای محدوده) با هدف کسب سود در سطح حمایت

اصول استفاده

- شناسایی بازه قیمتی: ابتدا بازه قیمتی مورد نظر را شناسایی کنید. خرید در سطح حمایت و فروش در سطح مقاومت

- ورود به معامله: وقتی قیمت به سمت حمایت حرکت می کند و هم شاهد افزایش حجم معاملات در این سطح باشیم فرصتی مناسب برای خرید بوده و زمانی که قیمت بالا رفته و به سطح مقاومت نزدیک می شود ، اگر دیدیم حجم معاملات افزایش زیادی داشت به احتمال زیاد قیمت دوباره به داخل کانال برخواهد گشت و فرصت خوبی برای فروش است.

- خروج از معامله: در این استراتژی سطوح حمایت و مقامت نقاط مناسبی برای خروج از معامله هستند.

2- ولوم تریدینگ در بریک اوت کاذب (Trading of a false breakout)

آنجا پول در بیاور که دیگران ضرر می کنند. به همین دلیل است که توانایی معامله بریک اوت های کاذب به شما اجازه میدهد تا وارد بازار شوید و سود کسب کنید، جایی که اکثر تریدرها با زیان از بازار خارج میشوند.

ولوم تریدینگ در بریک اوت کاذب ، زمانی رخ می دهد که قیمت یک سطح حمایت و یا مقاومت را شکسته و بعد از چند تیک دوباره برگشته و تغییر مسیر می دهد. تریدر های حرفه ای از این فرصت برای کسب سود استفاده می کنند.

اصول استفاده از ولوم تریدینگ در بریک اوت کاذب

- شناسایی سطح مقاومت یا حمایت: ابتدا سطح مقاومت یا حمایت مورد نظر را شناسایی کنید.

- بریک آوت کاذب: زمانی که قیمت ناگهان سطح مقاومت یا حمایت شکسته و بعد بر می گردد.

- ورود به معامله: وقتی بریک آوت کاذب اتفاق میافتد و قیمت به سمت مخالف حرکت میکند، و همچنین حجم معاملات در این نقطه افزایش می یابد ، میتوانید آن را به عنوان یک فرصت فروش یا خرید در نظر بگیرید.

- خروج از معامله: به عنوان معمول، میتوانید تا زمانی که قیمت به سمت مخالف سطح مقاومت یا حمایت برگردد، در معامله بمانید.

3- ولوم تریدینگ در بریک آوت (Trading on a breakout)

ولوم تریدینگ در بریک اوت یکی از معمولترین استراتژیهای تجارتی است که توسط تریدرها برای تشخیص لحظات شروع حرکت قوی قیمتی استفاده میشود. از تحلیلهی تکنیکال قوی مانند الگوهای قیمتی، اندیکاتورهای حجمی مانند OBV و سایر اندیکاتورها میتوان برای تأیید ورود به معامله در این استراتژی استفاده کرد.

در این استراتژی، تریدرها به دنبال لحظاتی هستند که قیمت در یک سطح مقاومت یا حمایت شکسته می شود و به سمت بالا یا پایین از آن حرکت میکند. و همچنین افزایش حجم معاملات همسو با روند بازار داریم. یعنی اگر در روند صعودی سطح مقاومت با قدرت بالایی به سمت بالا شکسته شود و حجم مثبت در بازار داشته باشیم تریدر ها اقدام به خرید می کنند.

اصول استفاده

- شناسایی سطح مقاومت یا حمایت: ابتدا سطح مقاومت یا پشتیبانی مورد نظر را شناسایی کنید.

- شکست قیمتی: وقتی قیمت از سطح مقاومت یا حمایت، به سمت بالا یا پایین از آن حرکت میکند، آن را به عنوان یک بریکاوت تلقی میکنید.

- ورود به معامله: وقتی بریکاوت اتفاق میافتد و قیمت به سمت بالا یا پایین سطح مقاومت یا حمایت حرکت میکند، میتوانید آن را به عنوان یک فرصت خرید یا فروش در نظر بگیرید. (با در نظر گرفتن حجم معاملات)

- خروج از معامله: به عنوان معمول، میتوانید تا زمانی که قیمت به سمت مخالف سطح مقاومت یا پشتیبانی برگردد، در معامله بمانید.

4- ولوم تریدینگ در برگشت روند (Trading on a Reversal trend)

ولوم تریدینگ در برگشت روند، تریدرها به دنبال لحظاتی هستند که تغییر روند در بازار داریم و معامله گران از این فرصت برای ورود در پایین ترین قیمت استفاده می کنند. زمانی که تغییر روند در بازار تایید شد ، به حجم معاملات دقت می کنیم.

برای مثال زمانی که در یک روند نزولی قرار داریم و تغییر روند نزولی به صعودی را دیدیم ، به حجم معاملات دقت می کنیم. اگر شاهد حجم معاملات مثبت و زیاد در بازار بودیم تغییر روند در بازار تایید شده و می توان اقدام به خرید کرد.

اصول استفاده

- شناسایی روند اصلی: ابتدا روند اصلی قیمت را شناسایی کنید. آیا قیمت در حال حرکت به سمت بالا یا پایین است؟

- برگشت روند: روند و جهت بازار تغییر پیدا می کند.

- توجه به حجم معاملات: باید در این نقطه حساس به میزان حجم معاملات توجه شود.

- ورود به معامله: وقتی برگشت روند اتفاق میافتد و قیمت تغییر مسیر می دهد ، میتوانید آن را به عنوان یک فرصت خرید یا فروش در خلاف جهت بازار در نظر بگیرید.

- خروج از معامله: تعیین حد سود با توجه به استراتژی معاملاتی خود

مدیریت ریسک در ولوم تریدینگ

مدیریت ریسک بخش مهمی از معاملات حجمی است.

یکی از استراتژی های موثر مدیریت ریسک استفاده از استاپ لاس در فارکس است که باید در نقاط مناسبی قرار داده شود. از سوی دیگر تکنیک ولوم تریدینگ به تنهایی برای معاملات توصیه نمی شود و باید از سیگنال ها و ستاپ های دیگر نیز برای معامله استفاده کرد.

نکات مهم در ولوم تریدینگ

- قدرت روند (Trend strength)

وقتی قیمت جفت ارزی به طور پیوسته در حال افزایش است، نشانگر یک روند صعودی قوی وبه این معناست که تقاضای قوی برای این جفت ارز وجود دارد. این امر منجر به افزایش حجم معاملات از سوی خریداران میشود و برعکس این موضوع هم صادق است.

- تغییر روند قیمت (Price reversals)

وقتی بازار به مدت طولانی در یک روند خاص ادامه مییابد ولی حرکت معکوس در قیمت ها شروع میشود و حجم همچنان بالاست، نشان دهنده احتمال قوی برای معکوس شدن بازار یا تغییر روند قیمت است.

- نشان صعودی (Bullish sign)

علامت صعودی به فشار خرید بالا اشاره دارد که به این معنی نیز است که حجم نیز در حال افزایش بوده و روند قوی در آینده نزدیک ادامه خواهد یافت.

- بریک اوت های کاذب (false breakouts)

هنگامی که یک بریک اوت یا شکست قیمت در طول یک روند فعلی اتفاق می افتد و حجم کاهش می یابد، این امر نشان دهنده احتمال بالاتر بریک اوت کاذب است و به معامله گران سیگنال می دهد که معاملات خود را حفظ کنند. شکست واقعی زمانی اتفاق میافتد که قیمتهای جفت ارز با افزایش حجم از قیمتهای فعلی خود، بالاتر یا کمتر میشوند. این نشان می دهد که تریدرها به همراه بازار و افزایش حجم، سفارش خود را ثبت می کنند.

- ولوم هیستوری (Volume history)

معامله گران می توانند حجم معاملات فعلی را با حجم معاملات جفت ارزی در یک تا پنج سال گذشته مقایسه کنند. هر چه داده های مقایسه شده جدیدتر باشند، احتمال درستی و صحت پیش بینی حجم آینده، بیشتر می شود. اگر دادههای اخیر حجم بالایی را نشان میدهد، معاملهگران میتوانند سفارشهایی را همراه با روند فعلی انجام دهند و اگر دادههای اخیر حجم کاهشی را نشان دهد، بهتر است معاملهگران برخلاف روند معامله کنند.

تجزیه و تحلیل اندیکاتورهای حجم

اندیکاتورهای اندیکاتور حجم تعادلی (OBV)، اندیکاتور تراکم و توزیع (A/D)، اندیکاتور CMF ، اندیکاتور MFI و اندیکاتور حجم (Volume) جزو بهترین اندیکاتور حجم در فارکس به شمار می روند.

اندیکاتورهای حجم را می توان همراه با سایر اندیکاتورهای تکنیکال، مانند میانگین متحرک یا خطوط روند، برای کمک به تایید سیگنال های معاملاتی استفاده کرد. تریدرها میتوانند از اندیکاتورهای حجم برای تجزیه و تحلیل قدرت نسبی یک حرکت استفاده کنند که به آنها کمک می کند تا شکستهای احتمالی یا تغییر روند را شناسایی کنند.

انواع حجم در فارکس

انواع مختلفی از حجم وجود دارد که معامله گران می توانند هنگام استفاده از استراتژی ولوم تریدینگ آن ها را تحلیل کنند.

- حجم تیک (Tick volume): اندازه گیری تعداد معاملاتی که در یک دوره زمانی معین انجام شده

- حجم دلار (Dollar volume): کل ارزش دلاری تمام معاملات انجام شده در یک دوره زمانی معین

- حجم واقعی (Real volume): اندازه گیری تعداد واقعی سهامی که معامله شده، همانطور که توسط صرافی ها گزارش شده بود

- حجم نسبی (Relative volume): مقایسه سطح حجم فعلی با سطح متوسط حجم در یک دوره زمانی معین

- حجم تعادلی (OBV): یک شاخص تجمیعی که از حجم و قیمت برای اندازه گیری فشار خرید و فروش استفاده می کند.

مزایای ولوم تریدینگ

مزایای معاملات حجمی این است که معامله گران می توانند از حجم برای موارد زیر استفاده کنند:

- تحلیل دقیقتر بازار و شناسایی فرصت های بالقوه خرید و فروش

- شناسایی و تشخیص روندها، مومنتوم و بریک اوت های احتمالی

- تأیید یا رد سایر اندیکاتورها و الگوهای تکنیکال

- شناسایی سطوح حمایت و مقاومت

- اندازه گیری قدرت یک حرکت

- افزایش دقت معاملات

- درک بهتر احساسات بازار

معایب ولوم تریدینگ

برخی از اشتباهات رایج هنگام معامله با حجم عبارتند از:

- اتکای بیش از حد به حجم برای تصمیم گیری در معاملات و ترید فقط بر اساس حجم بالا بدون در نظر گرفتن روندها و الگوهای قیمتی

- عدم توجه به بازار و نادیده گرفتن موقعیت کلی بازار و سایر عوامل خارجی (چراکه رویدادها و اخبار بازار نیز تأثیر مستقیمی بر حرکت قیمت و حجم دارند)

- در نظر نگرفتن سایر شاخص ها و تحلیل های مرتبط با حجم

- عدم نظارت و تنظیم استراتژی بر اساس شرایط و عملکرد بازار

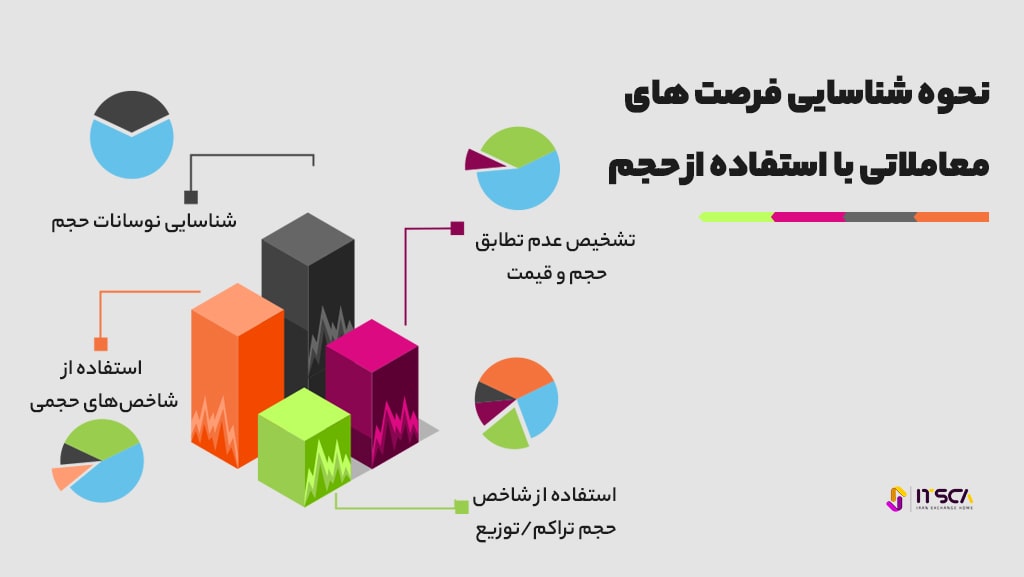

نحوه شناسایی فرصت های معاملاتی با استفاده از حجم

در ولوم تریدینگ، راه های زیادی برای استفاده از حجم برای شناسایی فرصت های معاملاتی وجود دارد:

- شناسایی نوسانات حجم: تریدرها می توانند به دنبال افزایش حجم باشند، که بیانگر افزایش ناگهانی فشار خرید یا فروش است و می تواند نشان دهنده معکوس شدن روند بالقوه باشد.

- استفاده از شاخصهای حجمی: معامله گران همچنین می توانند از شاخص های حجمی مانند حجم تعادلی (OBV) و روند حجم-قیمت (VPT) برای اندازه گیری فشار خرید و فروش استفاده کنند که می تواند به آنها در شناسایی تغییرات احتمالی در روندها کمک کند.

- استفاده از شاخص حجم تراکم/توزیع: معامله گران همچنین می توانند از اندیکاتور تراکم و توزیع (A/D)، برای شناسایی انباشت یا توزیع سهام توسط بازیکنان های مهم بازار استفاده کنند که این امر، به نوبه خود می تواند به شناسایی فرصت های معاملاتی بالقوه کمک کند.

- تشخیص عدم تطابق حجم و قیمت: با استفاده از اندیکاتورهای حجم در فارکس، تریدرها میتوانند تفاوتها بین حجم و قیمت را تشخیص داده و این تفاوتها ممکن است نشان دهنده تغییر بالقوه در جهت روند باشد.

سخن پایانی

ولوم تریدینگ به عنوان یک استراتژی مهم در بازارهای مالی، میتواند به تریدرها ابزاری قدرتمند برای تحلیل بازار و شناسایی فرصتهای تجارتی ارائه دهد. این استراتژی با تمرکز بر حجم معاملات، نشانههایی از تغییرات قیمت و روندهای بازار را نشان خواهد داد.

با استفاده از تحلیل حجم، تریدرها میتوانند الگوها، ناهماهنگیها و تغییرات در رفتار خرید و فروش را تشخیص داده و در نتیجه، تصمیمات تجارتی بهتری اتخاذ کنند. این استراتژی باعث میشود تریدرها به مرزهای زمانی و مکانی دقیقتری برای ورود و خروج از معاملات نزدیکتر شوند. تریدرها باید علاوه بر توجه دقیق به حجم معاملات، آن را با دیگر شاخصها و تحلیلها ترکیب کنند.

سوالات متداول

ولوم تریدینگ چیست؟

ولوم تریدینگ یا معاملات حجمی یک استراتژی تجاری است که بر اساس حجم معاملات انجام میشود. این استراتژی به تریدرها کمک میکند تا با تحلیل حجم خرید و فروش در بازار، روند ها و تغییر روند ها را شناسایی کنند.

چه اندیکاتورهایی در ولوم تریدینگ استفاده می شود؟

On-Balance Volume (OBV)، Accumulation/Distribution Index (A/D) و Volume-Price Trend (VPT).