اوراق بهادار چیست؟ امروزه اکثر مردم از طریق سرمایه گذاری در بازارهای مالی کسب درآمد دارند. بورس اوراق بهادار بخشی از بازار بورس است که می توانید در آن فعالیت کنید. شما هم برایتان سوال است که چگونه می توان این کار را انجام داد؟ ابتدا باید به یک کارگزاری بورس مراجعه کنید. پس از ثبت نام در سامانه سجام و دریافت کد سجام و کد بورسی و البته پرداخت وجه لازم، می توانید اوراق بهادار را خریداری کنید.

می دانید که در بورس کالا می توانید مواد اولیه مختلفی مثل برنج، فلزات، پنبه و غیره را معامله کنید؟ برای اطلاعات بیشتر در این باره می توانید مطلب زیر را مطالعه کنید:

نکات مهم بورس کالا و گام های معامله در آن

اوراق بهادار چیست؟

منظور از اوراق بهادار یک ورقه معتبر است که می توان آن را به دیگری انتقال داد. سندی که دست شماست نشان می دهد که چه مقدار دارایی دارید. انواع مختلف نقل و انتقالات مالی می تواند با اوراق بهادار انجام شود. خوب است بدانید که کار با اوراق بهادار ریسک های خودش را دارد و باید دانش و تجربه کافی در این زمینه کسب نمایید.

برای خرید این اوراق باید 7 مرحله را پشت سر بگذارید که از قرار زیر است: ( در ادامه همین مطلب این 7 مرحله را توضیح خواهیم داد.)

- به کارگزاری بورس مراجعه کنید..

- در سامانه سجام ثبت نام کنید.

- کد بورسی و کد سجام را دریافت نمایید.

- کد آنلاین را دریافت کنید.

- زمان لازم را صبوری کنید.

- وجه لازم را پرداخت کنید.

- اوراق بهادار را خریداری کنید.

انواع دارایی

در دنیای اقتصاد و حسابداری با مفاهیم دارایی زیاد سر و کار داریم. دارایی ها به صورت کلی می تواند مشهود و یا غیر مشهود باشد.

دارایی های مشهود همان طور که از نامشان پیداست، قابل مشاهده هستند و به صورت فیزیکی وجود دارد. خودرو، مسکن، اسکناس و غیره از جمله انواع دارایی های مشهود محسوب می شوند.

دارایی های نامشهود جنبه فیزیکی ندارند و احتمال دارد که نتوانید آن ها را ببینید. مثلا برند و اعتبار آن یک دارایی نامشهود است.

| نوع دارایی | ویژگی | مثال |

|---|---|---|

| دارایی مشهود | جنبه فیزیکی دارد | خودرو، مسکن، اسکناس |

| دارایی نامشهود | جنبه فیزیکی ندارد | برند، اعتبار |

انواع اوراق بهادار را بشناسید

این اوراق انواع مختلفی دارد که هر کدام هم ویژگی های خودشان را دارند.

اوراق صاحبان سهام

این اوراق را به عنوان معمول ترین نوع در نظر بگیرید. در حقیقت شرکت ها دارایی شان را به تعدادی سهم تقسیم می کنند. شما با خرید این سهامهاث در دارایی و سرمایه شرکت شریک میشوید و این شرکت در سود و ضرر باهم است.

سهام خودش انواع مختلفی دارد که عبارتند از: عادی – ممتاز – تقدم سهام – جایزه – با نام و بی نام و نقدی و غیر نقدی.

** با داشتن کد بورسی می توانید همیشه برای خرید سهام های مختلف اقدام کرده و دارایی هایتان را افزایش دهید.

اوراق بدهی

اوراق بدهی در حقیقت اوراقی است که برای جبران کمبود نقدینگی برخی از شرکت ها عرضه می شود. این شرکت ها برای تامین پروژه های در حال اجرا مشکل دارند و با عرضه اوراق گفته شده، نقدینگی لازم را تامین می کنند.

انواع مختلف اوراق بدهی عبارت است از: مشارکت، قرضه، قرضه اسلامی، اجاره، خزانه و سپرده.

اوراق بدهی ویژگی های خودشان را دارند. بهتر است با شناخت کامل در هر کدام از این اوراق سرمایه گذاری کنید. هر ورقه بدهی یک تاریخ سررسید دارد. منظور از تاریخ سر رسید، پایان دوره ای است که صاحب اوراق می تواند در آن بدهی ارزش اسمی را دریافت کند. منظور از ارزش اسمی اصل مبلغ وام می باشد.

وقتی تاریخ لازم فرا می رسد، مبلغ گفته شده به صاحب اوراق پرداخت می شود. منظور از نرخ سود اسمی هم بهره ای است که به شکل دوره ای به فرد سرمایه گذار پرداخت می شود. شاید برایتان سوال باشد که اگر نخواهید تا فرا رسیدن سر رسید اوراق صبر کنید، چه باید کرد؟ در این صورت راه هایی برای شما وجود دارد.

در این صورت شما می توانید اوراق را با قیمت بازار به فرد دیگری بسپارید.

اوراق ابزارهای مشتقه

نوع دیگر اوراق بهادار، اوراق مشتقه است که ویژگی های خودش را دارد. این اوراق به خودی خود ارزشی ندارند و بسته به کالای مورد معامله ارزش می گیرد. این اوراق شامل چهار گروه قراردادهای اختیار معامله، معاوضه، سلف و آتی می باشد.

7 مرحله تا خرید اوراق بهادار

در این قسمت مرحله به مرحله و خیلی ساده توضیح می دهیم که برای خرید اوراق بهادار چه کاری باید انجام دهید.

به کارگزاری بورس مراجعه نمایید

کارگزار مدارک شناسایی و هویتی شما را دریافت می کند تا در اختیار سازمان بورس و نهادهای مربوطه قرار بگیرد. در مراحل بعدی کد بورسی به شما تعلق خواهد گرفت.

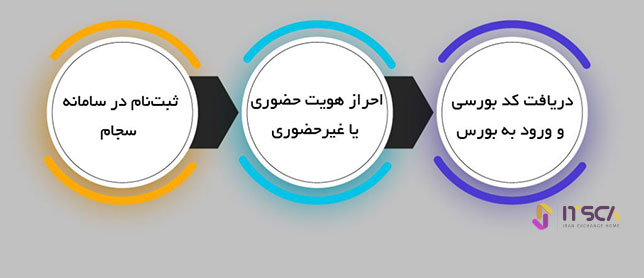

در سامانه سجام ثبت نام کنید

این سامانه در حقیقت برای مبارزه با پول شویی تاسیس شده است. سازمان بورس از این سامانه استفاده می کند تا از رفتارهایی از این دست جلوگیری کند. برای خرید اوراق بهادار حتما باید در این سامانه ثبت نام کرده باشید.

کد بورسی و کد سجام را دریافت نمایید

پس از این که ثبت نام کنید و مدارک را تحویل دهید، در صورت عدم وجود هر گونه مشکل، پس از چند روز کاری کد بورسی برایتان ارسال می شود.

کد آنلاین را دریافت کنید

برای این که اوراق بهادار را خریداری کنید، به پلتفرم معاملاتی مربوطه احتیاج دارید. هم زمان با کد بورسی یک کد آنلاین هم برای شما ارسال می شود که می توانید به سایت کارگزار رفته، کد را وارد کرده و به سامانه معاملاتی دسترسی پیدا کنید.

زمان لازم را صبوری کنید

بر اساس قوانین سازمان بورس برای این که بتوانید اوراق بهادار بخرید، باید تا یک ماه بعد از تاریخ دریافت کد بورسی صبر کنید.

وجه لازم را پرداخت کنید

چه میزان قرار است سرمایه گذاری کنید؟ این مبلغ را باید به حساب معاملاتی که نزد کارگزار دارید، واریز نمایید.

اوراق بهادار را خریداری کنید

پس از گذشت یک ماه می توانید به سامانه معاملات آنلاین وارد شده و سهام مد نظر را خریداری کنید. کاری که کارگزار انجام می دهد در واقع نقشی به عنوان واسط میان شما و سازمان بورس است.

** تمام مراحل گفته شده را می توانید تنها در چند ثانیه انجام دهید.

نقش اوراق بهادار به عنوان یک دارایی مالی

این اوراق ارزش مالی دارد و قابل معامله است. سرمایه گذاران و سرمایه پذیران مختلف می توانند با این قراردادها به سودهای کوچک و بزرگی دست پیدا کنند. اوراق بهادار می تواند توسط نهادهای خصوصی و یا دولتی منتشر شود.

به شرکتی که این اوراق را منتشر می کند ناشر و یا منتشر کننده گفته می شود. این اوراق در شکل های مختلفی منتشر شده و در اختیار همگان قرار داده می شود.

انتشار این اوراق می تواند با صدور گواهی همراه باشد یا این که از طریق اینترنت و بدون گواهی انجام شود. قیمت این اوراق بسته به اهداف و کارکردها متفاوت خواهد بود.

سخن پایانی

با داشتن اوراق بهادار شما یک ابزار مالی با ارزش دارید که اجازه معامله را به شما می دهد. اوراق بهادار می تواند به شکل های مختلفی از جمله سهام عادی، سهام ممتاز، اوراق مشارکت و سهام جایزه به مردم سپرده شود. اگر در این بازار با دانش و تجربه کافی فعالیت کنید، می توانید به عنوان یک منبع درآمد خوب به آن نگاه کنید.

پیشنهاد می کنیم قبل از خرید اوراق بهادار جوانب مختلف را بررسی کنید و تحت تاثیر جو عمومی این کار را انجام ندهید. متاسفانه بی ارزش شدن مداوم پول ملی باعث شده افراد زیادی به فکر سرمایه گذاری در قسمت های مختلف باشند. این موضوع به خودی خود نه تنها اشکالی ندارد بلکه خیلی هم خوب است. اما اگر بدون دانش کافی این کار را انجام دهید، با خوابیدن تلاطم ها ممکن است به خودتان بیایید و ببینید که حسابی ضرر کرده اید!

در صورتی که اهل ریسک نیستید یا این که بازارهای مالی با روحیات تان هم خوانی ندارد، پس شاید بگویید برای من نفع اوراق بهادار چه نفعی دارد؟ اگر این چنین است پیشنهاد می کنیم به دیگر راه های سرمایه گذاری مثل خرید ملک، طلا و غیره فکر کنید. اما اگر به فعالیت و کسب تجربه در بازارهایی مثل بورس اوراق بهادار علاقه مند هستید، می توانید به خوبی از آن بهره مند شوید.

اوراق بهادار چیست؟

این اوراق را می توانید به عنوان برگه یا سندی درنظر بگیرید که ارزش مالی مشخصی داشته و قابل انتقال به غیر هم می باشد.

اوراق بهادار چه انواعی دارد؟

این اوراق در انواع مختلف مشارکت، مشتقات، سهام جایزه، آتی، صکوک و غیره وجود دارد.

منظور از اوراق بدهی چیست؟

در واقع شرکت ناشر این اوراق متعهد می شود که در زمان مشخص، مبلغ مشخصی را به شما پرداخت کند. علاوه بر این اصل مبلغ هم باید در زمان مشخص شده پرداخت گردد.

قراردادهای مشتقه چیست؟

منظورنوعی از دارایی های مالی است که ارزش آن ها بر اساس کالای فیزیکی تعیین می شود. کالای فیزیکی همان دارایی پایه است و می تواند به صورت کالا، سهام، صنعت ساخت و ساز و غیره باشد.