در دنیای غیرقابل پیش بینی بازارهای مالی مفهوم استراتژی معامله گری ریسک فری ممکن است یک تناقض بزرگ به نظر برسد. با پیشرفت علم و هوش مصنوعی معامله گران حرفه ای هنوز هم نمی توانند استراتژی معاملاتی ایجاد کنند که در آن همه معاملات سود ده باشند. با این حال، معامله گران با درک اصول مدیریت سرمایه، استفاده از برخی ابزارهای مالی می توانند به معامله گری ریسک فری نزدیک شوند و میزان ضرر در بازارهای مالی را به طور قابل توجهی کاهش دهند.

| تکنیک | توضیحات |

|---|---|

| حد ضرر | برای معاملات خود حدضرر بگذارید و پس از اینکه به اندازه مشخصی سود کردید، حدضرر را به نقطه ورود خود تغییر دهید. |

| سیو سود | اگر معاملات در سود رفت، بخشی از معامله خود را ببندید. در این حالت اگر استاپ بخورید هم باز به اندازه ریسک تان سود کرده اید و معامله ریسک فری یا بدون ریسک بوده است. |

| مدیریت سرمایه | تعیین ریسک معقول و تخصیص صحیح سرمایه |

ما در این مقاله به توضیح مفهوم معاملات ریسک فری یا بدون ریسک می پردازیم و توضیح خواهیم داد که چگونه می توان در سرمایه گذاری بدون ریسک سود کرد، پس تا انتها با ما همراه باشید.

استراتژی ریسک فری (Risk Free) چیست؟

در معامله گری اصطلاح ریسک فری یا بدون ریسک اغلب به سرمایه گذاری یا استراتژی ای اشاره می کند که امکان ضرر و زیان مالی در آن بسیار پایین است. با این حال توجه به این نکته ضروری است که در واقعیت هیچ سرمایهگذاری کاملا بدون ریسک نیست و همه تراکنشهای مالی سطوحی از ریسک را شامل میشوند.

مفهوم ریسک فری اغلب با نرخ ریسک فری مرتبط است که به بازدهی تئوریک در یک سرمایه گذاری با ریسک ضرر مالی صفر اشاره دارد. رایج ترین معیار مورد استفاده برای نرخ ریسک فری بازدهی اوراق قرضه دولتی است به ویژه اوراقی که توسط یک دولت با ثبات و قابل اعتبار منتشر می شوند. سرمایه گذاران از نرخ ریسک فری به عنوان مبنایی برای مقایسه بازدهی بالقوه سایر سرمایه گذاری ها استفاده می کنند. برای معاملهگران و سرمایهگذاران بسیار مهم است که بدانند حتی سرمایهگذاریهای کم ریسک از جمله اوراق قرضه دولتی نیز دارای سطوحی از ریسک هستند.

تکنیک های معاملاتی ریسک فری و سیو سود

- مدیریت سرمایه

- استراتژی هجینگ یا پوشش ریسک

- استفاده از حدضرر در معاملات

- تعیین نسبت حدضرر به حد سود در معاملات

- تریلینگ استاپ یا حد ضرر متحرک

1- مدیریت سرمایه (Capital management)

مدیریت سرمایه روندی است که در آن سرمایه گذار دارایی خود را به بخش هایی تقسیم می کند و درصد معینی از کل سرمایه را به هر بخش اختصاص می دهد تا ریسک از دست دادن کل سرمایه در اثر نوسانات بازار را کاهش دهد. برای معامله گران بازار مالی این بدان معناست که هر معامله گر درصد معینی از کل سرمایه خود را در هر معامله سرمایه گذاری می کند. و بهتر است این مقدار برای هر معامله از 2 تا 3% بیشتر نباشد. این روش تأثیر ضرر یک تجارت اشتباه را به میزان قابل توجهی کاهش می دهد.

2- هجینگ یا پوشش ریسک (Hedging)

هجینگ یکی از استراتژیهای کاهش ریسک معاملات است. این استراتژی شامل ورود به یک معامله برای جبران ضرر ناشی از معامله دیگر است. معامله گران اغلب از نمادهای متناظر استفاده می کنند و همزمان روی دو نماد متناظر منفی در یک جهت وارد معامله می شوند یا روی دو نماد متناظر مثبت در جهت مخالف معامله می کنند. معامله در دو جهت مخالف روی یک جفت ارز نیز می تواند نوع دیگری از استراتژی هجینگ در معاملات باشد.

3- استفاده از حد ضرر (Stop-loss) در معاملات

از آنجایی که تحلیل های تکنیکال و فاندامنتال همیشه با درصد خطا همراه هستند و هیچ قطعیتی در معاملات وجود ندارد بنابراین بهترین راه برای کاهش ریسک معاملات استفاده از حد ضرر است. وقتی وارد معامله فروش می شوید انتظار دارید قیمت کاهش یابد اما باید توجه داشته باشید که احتمال افزایش قیمت نیز وجود دارد. به همین دلیل باید محدوده قیمتی بالاتر از نقطه ورود به معامله را مشخص کنید تا اگر قیمت به آن محدوده رسید با ضرر از معامله خارج شوید.

این روش احتمال ضرر بیشتر در معامله را کاهش می دهد و اجازه نمی دهد تمام سرمایه خود را در آن معامله از دست دهید. میزان حد ضرر و نسبت آن به حد سود با توجه به سبک معاملات تعیین می شوند اما حد ضرر هرگز نباید بیشتر از حد سود باشد.

4- تعیین نسبت حد ضرر (Stop-loss) به حد سود (Take-profit) در معاملات

پس از تعیین حد ضرر و سود برای معاملات باید توجه داشته باشید که نسبت حد ضرر به حد سود باید با نسبت ثابتی در معاملات تعیین شود. به نحوی که میزان حد سود (نقطه ورود به معامله به نقطه خروج از معامله در سود) بیشتر از حد ضرر باشد. اگر شما یک اسکالپر هستید، نسبت حد سود می تواند بین 1 تا 1.5 برابر حد ضرر باشد اما اگر یک معامله گر سوئینگ (swing) هستید این مقدار می تواند تا 2 تا 3 برابر افزایش یابد.

5- تریلینگ استاپ یا حد ضرر متحرک (Trailing stop)

هدف معامله گر کسب بیشترین میزان سود با کمترین میزان ضرر از بازار است. یکی از روش های رایج جهت کسب بیشترین میزان سود استفاده از تریلینگ استاپ است. وقتی تراکنش وارد بازه سوددهی می شود می توانید با تعیین حد ضرر جهت خروج در بازه سوددهی از تریلینگ استاپ استفاده کرد.

نرخ ریسک فری چیست؟

نرخ ریسک فری (rf) نرخ تئوریک بازدهی بدست آمده از دارایی هایی با ریسک صفر است که به عنوان حداقل بازدهی مورد نیاز در سرمایه گذاری های پرریسک عمل می کند. این نرخ باید منعکس کننده بازدهی تا سررسید (YTM) اوراق قرضه دولتی بدون پیش پرداخت با سررسید معادل به عنوان مدت زمان نقدینگی پیش بینی شده باشد.

نحوه محاسبه نرخ ریسک فری (rf)

اکثر مدلهای ریسک-بازدهی با این پیشفرض شروع میشوند که به اصطلاح نرخ ریسک فری وجود دارد. بازدهی دارایی بدون ریسک، حداقل نرخ بازدهی مورد انتظار در یک سرمایه گذاری با ریسک صفر و نقطه شروعی است که بسیاری از مدل های ارزش گذاری بر اساس آن بنا می شوند. اگرچه بازدهی مورد انتظار سرمایه گذاران، بازدهی بدون ریسک در نظر گرفته می شود اما به یاد داشته باشید که نرخ ریسک فری یک ساده سازی صرف است، زیرا همه سرمایه گذاری ها دارای سطوحی از ریسک هستند.

با این حال اوراق قرضه منتشر شده توسط دولت را می توان جزو دارایی های ریسک فری در نظر گرفت زیرا دولت ها می توانند در صورت لزوم پول بیشتری چاپ کنند و از انجایی که دولت مرکزی این اوراق قرضه را تضمین می کند احتمال ریسک آنها عملاً صفر است. در نتیجه اوراق قرضه دولتی امن ترین دارایی هایی هستند که سرمایه گذاران می توانند در آن سرمایه گذاری کنند.

فرمول نرخ بدون ریسک (rf)

دو نوع مختلف نرخ ریسک فری وجود دارند که باید در نظر گرفته شوند:

- نرخ واقعی ریسک فری (Real Risk-Free Rate)

- نرخ اسمی ریسک فری (Nominal Risk-Free Rate)

استدلال پشت این دو مفهوم مربوط به وجود با حذف نرخ تورم است. نرخ واقعی ریسک فری بازدهی مورد نیاز در ابزارهای مالی با ریسک صفر و با در نظر گرفتن نرخ تورم است. رابطه بین نرخ واقعی و اسمی ریسک فری با معادله زیر نشان داده می شود:

- نرخ واقعی ریسک فری (rf) = (1 + نرخ اسمی ریسک فری) ÷ (1 + نرخ تورم)

نرخ اسمی ریسک فری به بازدهی یک دارایی ریسک فری بدون تاثیر نرخ تورم اشاره دارد. اگر نقدینگی پیش بینی شده به صورت اسمی کاسته شود که منعکس کننده تورم مورد انتظار است، نرخ کاهش یافته بکار رفته نیز باید اسمی باشد.

- نرخ اسمی ریسک فری (rf) = (1 + نرخ واقعی ریسک فری) x (1 + نرخ تورم) – 1

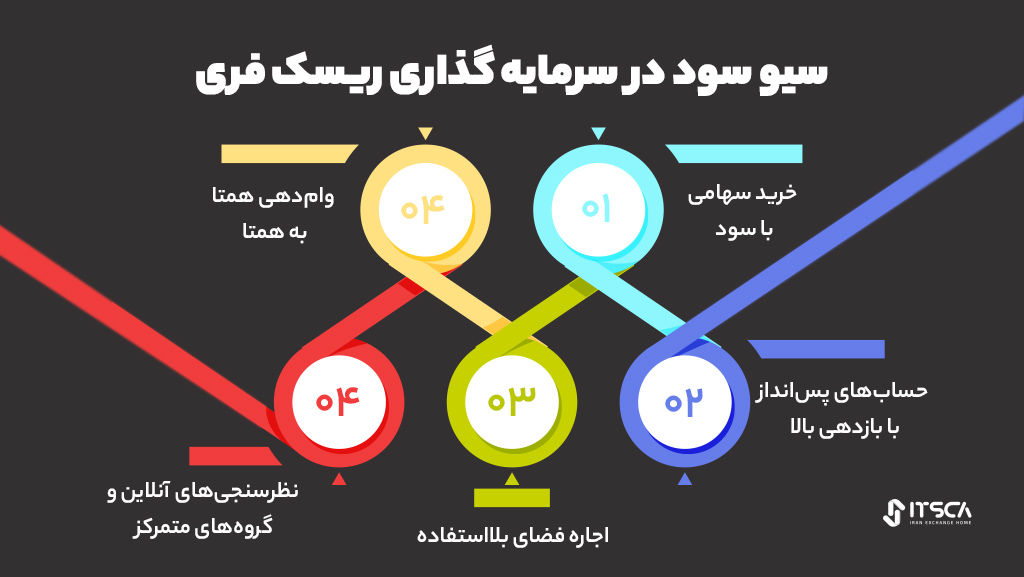

چگونه در سرمایه گذاری ریسک فری سیو سود کنیم؟

چیزی به عنوان سرمایه گذاری کاملاً بدون ریسک وجود ندارد زیرا همه سرمایه گذاری ها دارای سطحی از ریسک هستند. با این حال برخی از راه های نسبتا کم خطر برای کسب درآمد در اقتصاد امروز وجود دارد. در اینجا به برخی از آنها اشاره می کنیم:

- حسابهای پسانداز با بازدهی بالا

یکی از راههای کم خطر برای کسب درآمد ریسک فری این است که پول خود را در یک حساب پسانداز با بازدهی بالا سپرده گذاری کنید. این حسابها معمولاً نرخهای بهره بالاتری نسبت به حسابهای پسانداز سنتی ارائه میدهند

- خرید سهامی با سود

یکی دیگر از راه های کسب درآمد نسبتاً کم ریسک سرمایه گذاری در سهامی است که سود سهام پرداخت می کند. این سهام بخشی از سود خود را به سهامداران پرداخت می کند و جریان درآمدی ثابتی را فراهم می کند. با این حال مهم است که قبل از سرمایه گذاری درباره شرکت و سلامت مالی آن تحقیق کنید.

- وامدهی همتا به همتا

پلتفرمهای وامدهی همتا به همتا به شما این امکان را میدهند که در وام دهی به افراد یا مشاغل سرمایهگذاری کنید. اگرچه این پلتفرم نیز با ریسک همراه است اما این امکان را به شما میدهند که پرتفوی خود را متنوع کنید و به طور بالقوه بازدهی بالاتری نسبت به حساب پسانداز سنتی کسب نمایید.

- اجاره فضای بلااستفاده

اگر فضای بلااستفاده ای در خانه خود دارید مانند اتاق خواب یا پارکینگ می توانید آن را برای کسب درآمد بیشتر اجاره دهید.

- نظرسنجیهای آنلاین و گروههای متمرکز

شرکت در نظرسنجیهای آنلاین و گروههای متمرکز میتواند مقدار کمی پول نقد اضافی را برای تلاش نسبتاً کمی فراهم کند اگرچه چندان درآمد قابل توجهی نیست.

به یاد داشته باشید که حتی در سرمایه گذاری های کم ریسک نیز باید قبل از سرمایه گذاری و شروع به کار به طور کامل تحقیق کنید و خطرات احتمالی آنها را در نظر بگیرید.

ابزار معاملاتی ریسک فری

آربیتراژ (Arbitrage) یک ابزار معاملاتی ریسک فری جهت سیو سود است. آربیتراژ به معنای استفاده از اختلاف قیمت بین دو نماد یا سهام در بازارهای مختلف می باشد که در آن مردم می توانند سود خوبی کسب کنند. آربیتراژ در بازار کریپتو به دلیل تضاد قیمتی بین صرافی های مختلف امکان پذیر است.

به عنوان مثال فرض کنید می خواهید بیت کوین بخرید. در یک صرافی قیمت بیت کوین 1000 دلار است و در صرافی دیگر 1050 دلار! در این شرایط شما می توانید بیت کوین را به قیمت 1000 دلار از صرافی اول خریداری کرده و سپس آن را در صرافی دوم به قیمت 1050 دلار بفروشید. با این کار می توانید از این تفاوت قیمت سود به دست آورید.

سخن پایانی

اصطلاح ریسک فری یا بدون ریسک به معاملات یا استراتژی هایی اطلاق می شود که تصور می شود پتانسیل زیان مالی ندارند و غالبا با مفهوم نرخ ریسک فری همراه هستند. با این حال درک این موضوع برای معامله گران و سرمایه گذاران ضروری است که در دنیای واقعی دستیابی به یک سرمایه گذاری واقعاً بدون ریسک دست نیافتنی است. حتی دارایی هایی که با ریسک پایین در نظر گرفته می شوند مانند اوراق قرضه دولتی دارای ریسک های ذاتی مانند تورم و نوسانات نرخ بهره هستند. آگاهی از عدم وجود سرمایه گذاری کاملا ریسک فری در بازارهای مالی در اتخاذ تصمیمات سرمایه گذاری آگاهانه و اهمیت ارزیابی و مدیریت کامل ریسک نقش بسزایی دارد.

1- ریسک فری در معامله گری به چه معناست؟

اصطلاح ریسک فری معمولاً به سرمایه گذاری یا استراتژی اطلاق می شود که پتانسیل زیان مالی ندارد که اغلب با مفهوم نرخ ریسک فری همراه است و نشان دهنده بازدهی تئوریک سرمایه گذاری با ریسک صفر است.

2- آیا چیزی به نام سرمایه گذاری کاملا بدون ریسک در معامله گری وجود دارد؟

در واقعیت هیچ سرمایهگذاری کاملاً بدون ریسک نیست. حتی دارایی هایی که به طور سنتی کم خطر در نظر گرفته می شوند مانند اوراق قرضه دولتی دارای سطوحی از ریسک هستند از جمله تورم یا نوسانات نرخ بهره!

3- نرخ ریسک فری در معاملات چگونه استفاده می شود؟

نرخ ریسک فری به عنوان مبنایی برای ارزیابی بازدهی بالقوه سایر سرمایه گذاری ها استفاده می شود. معاملهگران و سرمایهگذاران بازدهی مورد انتظار یک دارایی را با نرخ ریسک فری مقایسه میکنند تا ارزیابی کنند که آیا سرمایهگذاری به اندازه کافی ریسکهای اضافی موجود را جبران میکند یا خیر!

4- چند نمونه از سرمایهگذاریهایی که اغلب ریسک فری در نظر گرفته میشوند کدامند؟

اوراق قرضه دولتی صادر شده توسط دولت های باثبات و دارای اعتبار معمولاً ریسک فری تلقی می شوند. با این حال تشخیص این موضوع ضروری است که این سرمایهگذاریها همچنان دارای سطحی از ریسک هستند.

5- چرا درک این موضوع مهم است که هیچ سرمایه گذاری واقعاً بدون ریسک نیست؟

تشخیص اینکه هیچ سرمایه گذاری کاملاً بدون ریسک نیست برای تصمیم گیری آگاهانه در معامله گری بسیار مهم است. سرمایهگذاران باید ریسکهای موجود در پرتفوی خود را به دقت ارزیابی و مدیریت کنند حتی زمانی که با داراییهایی که به عنوان کمریسک تلقی میشوند سروکار دارند تا انتخابهای سرمایهگذاری آگاهانه و محتاطانهای داشته باشند.