در این مقاله قصد داریم شما را با مبحثی به نام مدیریت ریسک و سرمایه آشنا کنیم و پس از آن در رابطه با چیدن سبد سهام (یا پرتفو) صحبت کنیم پس با ما در سایت آموزش بورس و بازار سرمایه ایتسکا همراه شوید .

قبل از شروع بحث بگذارید تعریفی اجمالی از ریسک و سبد سهام داشته باشیم .

ریسک : ریسک را میتوان خطر معنی کرد اما در بازار سرمایه و در مبحث سرمایه گذاری ریسک به معنای احتمال شکست و ناسازگاری در پیش بینی ها و نتایج مورد انتظار معنی میشود .

مدیریت ریسک نیز به معنای مدیریت کردن این احتمال ناسازگاری میباشد که بصورت مفصل در ادامه توضیح خواهیم داد .

این مقاله درس 11 از دوره آموزشی اسمارت مانی ایتسکا می باشد. در درس قبلی نیز به آموزش انواع تحلیل فارکس پرداختیم. این دوره توسط وبسایت ایتسکا به صورت صفر تا صد برای تریدر های مبتدی تا پیشرفته طراحی شده است تا تریدر ها واقعا بتوانند در این بازار پر ریسک به درآمد برسند.

بحث اصلی ما ارتباط این دو یعنی مدیریت ریسک و سبد سهام است .

نرم افزار مدیریت سرمایه فارکس

- 1 نرم افزار مدیریت سرمایه فارکس

- 2 مدیریت ریسک

- 3 مدیریت ریسک و سرمایه به روش اسمارت مانی ایتسکا

- 4 3 هدف مهم تریدری

- 5 قانون طلایی مدیریت ریسک و سرمایه

- 6 جدول سود مورد نیاز برای سر به سر شدن

- 7 تکنیک های مدیریت ریسک و سرمایه در فارکس

- 8 مدیریت ریسک و سرمایه در فارکس

- 9 دانلود کتاب مدیریت سرمایه در فارکس PDF

مدیریت ریسک

ریسک هیچگاه به صفر نمیرسد ولی میتوان آن را به صفر نزدیک کرد.

بحث ما در اینجا مرتبط با بازار های سرمایه است پس توصیه هایی که در پایین آمده تنها مختص به سرمایه گذاری میباشد .

در بازار سرمایه ریشه ی ریسک ، غلط از آب درآمدن تحلیل ها و همچنین رخداد هاست .

طبق یک قاعده ی نا نوشته شانس درست بودن تحلیل ها 80 درصد است.

یعنی از هر پنج تحلیل یکی از آنها غلط میشود .

مورد دومی که به آن اشاره شد رخداد ها بود . برای مثال فرض کنید سهام کارخانه ای را خریداری کرده اید که از نظر تکنیکال در نقطه خوبی قرار دارد اما به یکباره دستگاه های آن کارخانه از کار میفتد و این موضوع باعث ایجاد خرج و همچنین به مشکل خوردن خط تولید میشود.

مدیریت ریسک و سرمایه به روش اسمارت مانی ایتسکا

در بازار فارکس در برابر سریع ترین ، باهوش ترین و حرفه ای ترین تریدر های جهان قرار دارید. در این بازار در برابر شما سریع ترین کامپیوتر های جهان قرار دارند که با سرعت بسیار زیادی نسبت به شما به تغییرات بازار واکنش نشان می دهند.

در ابتدا باید بدانید 90 درصد تریدر های تازه کار 90 درصد سرمایه خود را در 90 روز اول ترید خودشان از دست می دهند!

مهم ترین دلیل این انتخاب نیز عدم مدیریت ریسک هنگام استفاده از لوریج در فارکس می باشد. با آموزش صحیح مدیریت ریسک و دنبال کردن دوره اسمارت مانی ایتسکا خواهید توانست عضوی از این 90 درصد تریدر ها نباشید.

پس برای تبدیل شدن به یک تریدر حرفه ای در اولین قدم باید بتوانید ریسک معاملاتی خود را مدیریت کنید.

پس در درجه اول حفظ سرمایه بسیار مهم تر از کسب سود در این بازار می باشد. اگر نتوانید مدیریت ریسک مناسبی داشته باشید ، حتی با بهترین استراتژی معاملاتی هم امکان صفر شدن اکانت شما وجود دارد.

3 هدف مهم تریدری

- حفظ سرمایه

- کسب درآمد

- افزایش موجودی اکانت

در بین این سه هدف حفظ سرمایه بالاترین اولویت ممکن را دارد. زیرا با حفظ سرمایه در واقع مدت زمان بیشتری در بازار دوام آورده اید. تریدر های حرفه ای زیادی وجود دارند که به دلیل عدم مدیریت سرمایه اکانت خود را از دست داده اند.

زیرا این بازار اصلا قابل پیش بینی نیست و موارد زیادی پیش می آید که بازار بر خلاف پیش بینی های شما پیش رفته و باید بتوانید جلوی ضرر کردنتان را بگیرید. در این شرایط باید بتوانید از سرمایه خود در برابر نوسانات شدید بازار محافظت کنید.

قانون طلایی مدیریت ریسک و سرمایه

هیچ گاه بیشتر از 1 درصد سرمایه خود را در هر معامله در معرض ریسک قرار ندهید.

یعنی هیچگاه در معاملات خود بیشتر از 1% موجودی اکانت خود را ترید نکنید.

فرض کنید در نهایت بد شانسی 10 ترید پشت سر هم را از دست داده و ضرر کرده اید. در این حالت اگر طبق قانون فقط 1 درصد سرمایه خود را درگیر کرده باشید ، با وجود 10 باز ضرر متوالی باز هم 90 درصد سرمایه خود را در اکانت خود دارید.

در این حالت با یک ترید سود آور خواهید توانست دوباره به موجودی اولیه اکانت خود دست یابید. با در نظر گرفتن ریسک معاملاتی به اندازه 1% در واقع امانت خود را به 100 قسمت مساوی تقسیم کرده اید. و در صورت ضرر کردن فقط 1 صدم حساب خود را از دست خواهید داد.

بعضی افراد 10 درصد سرمایه خود را درگیر می کنند. ولی با این درصد تنها با چند ضرر متوالی موجودی کل اکانت آنها صفر خواهد شد!

در این خصوص باید بدانید همیشه جبران ضرر بسیار سخت تر از مدیریت ضرر اولیه می باشد.

برایتان یک مثال آورده ایم. فرض کنید 1000 دلار سرمایه داریم و 1 درصد (یعنی 100 دلار) ضرر کرده ایم و اکانت ما 999 دلار شده است. حال فرض کنید 1 درصد سود می کنیم. در این حالت 99.9 دلار سود کرده ایم. یعنی کمتر از 100 دلار!

جدول سود مورد نیاز برای سر به سر شدن

در جدول زیر میزان سودی که نیاز دارید تا هنگام ضرر کردن سر به سر شوید را می بینید.

| سود مورد نیاز برای سر به سر شدن | میزان ضرر تریدر |

| 5.3% | 5% |

| 11.1% | 10% |

| 25% | 20% |

| 43% | 30% |

| 67% | 40% |

| 100% | 50% |

| 150% | 60% |

| 233% | 70% |

| 400% | 80% |

| 900% | 90% |

همانطور که در جدل بالا می بینید هنگام ضرر 5 و یا 10 درصدی میزان سود مورد نیاز برای سر به سر شدن تقریبا همان اندازه می باشد. ولی زمانی که بیشتر از 20 درصد سرمایه خود را از دست دادید و ضرر کردید ، جبران ضرر و سر به سر شدن واقعا مشکل می باشد.

به ضرر 50 درصد توجه کنید. زمانی که 50 درصد از اکانت خود را از دست دادید ، باید 100 درصد سود کنید تا سر به سر شوید.

مدیریت ریسک و سرمایه برای موفقیت در بلند مدت اهمیت بسیار زیادی دارد. پس به ریسک 1% همیشه پایبند بمانید.

باید این واقعیت را بپذیرید که همیشه در بازار فارکس ضرر وجود دارد و فقط باید بتوانید آن را مدیریت کنید. زمان هایی در بازار وجود دارد که حتی حرفه ای ترین تریدر ها نیز پشت سر هم ضرر می کنند. حال اگر این ضرر فقط 1 % باشد با یک ترید و سود خوب می تواند در مدت زمان کوتاه تری این ضرر را جبران کرد.

اگر هنوز اقدام به باز کردن حساب در کارگزاری نکرده اید، برای انتخاب بهترین بروکر فارکس برای معاملات خود روی لینک کلیک کنید.

تکنیک های مدیریت ریسک و سرمایه در فارکس

تکنیک های مختلفی برای مدیریت ریسک و سرمایه در فارکس وجود دارند. در این میان بعضی از تکنیک ها مهم تر بوده و بهتر است هر تریدری این موارد را رعایت کند. در ادامه این موارد را بیان می کنیم.

انتخاب زمان مناسب برای معامله در فارکس

یکی از موارد بسیار مهم برای هر معامله گری در مدیریت سرمایه انتخاب زمان مناسب برای معامله فارکس می باشد. البته زمان معامله به نوع جفت ارز و زمان هایی که معاملات بالاست نیز وابسته است. از طرف دیگر باید زمانی را برای معامله در نظر گرفت که معامله گر از لحاظ فکری در آرامش کامل باشد تا بتواند به درستی تصمیم گیری کند.

بخوانید : اندیکاتور سشن برای متاتریدر 5

ترید با سرمایه ای که به آن نیاز ندارید

در بازار های مالی به دلیل پر ریسک بودن آنها بهتر است با سرمایه به معامله بپردازید که از نیاز های شما نباشد. زیرا این نوع بازار ها در بسیاری از موارد غیر قابل پیش بینی بوده و احتمال از دست رفتن سرمایه وجود دارد.

داشتن استراتژی در معامله

هیچ گاه بدون استراتژی وارد معامله در فارکس نشوید. همیشه برای خود نقاط ورود و خروج در معامله مشخص سازید. قرار نیست همیشه در بازار سود کنید. ولی می توانید در صورت ضرر ، با مدیریت سرمایه میزان ضرر خود را کمتر کنید. در ادامه آموزش ها انواع استراتژی های معاملاتی و نیز آموزش آنها را برایتان آورده ایم. می توانید با استفاده از بک تست در متاتریدر استراتژی معاملاتی خود را تست کنید.

استفاده از تحلیل های بنیادی و تکنیکال

زمانی که وارد معامله می شوید ، حتما به تحلیل های بنیادی ، اخبار اقتصادی که بر قیمت ها تاثیر زیادی دارند و نیز تحلیل تکنیکال حتما توجه کنید. استفاده از این تحلیل ها تاثیر بسیار زیادی بر تشخیص صحیح نقاط ورود و خروج معامله در فارکس دارند.

تعیین حد سود و ضرر

برای تعیین حد سود و ضرر در فارکس فرمول ها ، اندیکاتور ها و نرم افزار های زیادی طراحی شده اند. ولی بهتر است خودتان نحوه محاسبه سود و ضرر در معاملات فارکس را نیز در نظر بگیرید.

فرمول محاسبه مدیریت سرمایه در فارکس

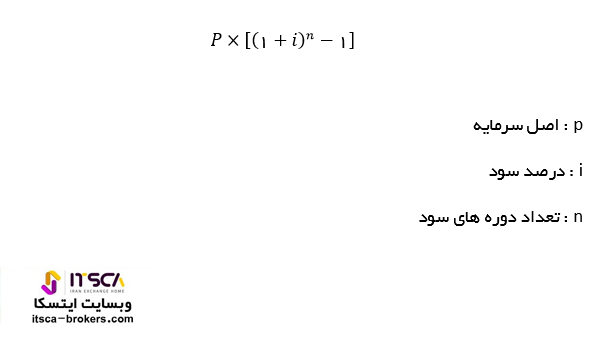

برای مدیریت سرمایه باید میانگین سود ماهیانه خود و نیز میانگین سود سالیانه را حساب کنید. تا ببینید که در کل سودآوری معاملات شما چه اندازه است. یکی از فرمول های بسیار مهم فرمول محاسبه سود مرکب در فارکس می باشد. به این صورت که شما بعد از سود در یک معامله از سود به دست آمده به سرمایه اصلی شما افزوده شده و شما با سرمایه بیشتری وارد معامله بعدی خواهید شد.

از طرفی شما برای مدیریت سرمایه در فارکس باید بتوانید مقادیری از قبیل میزان سود مرکب و نیز میزان سودی که نیاز دارید تا در صورت ضرر ، ضررتان جبران گردد را محاسبه کنید.

مدیریت ریسک و سرمایه در فارکس

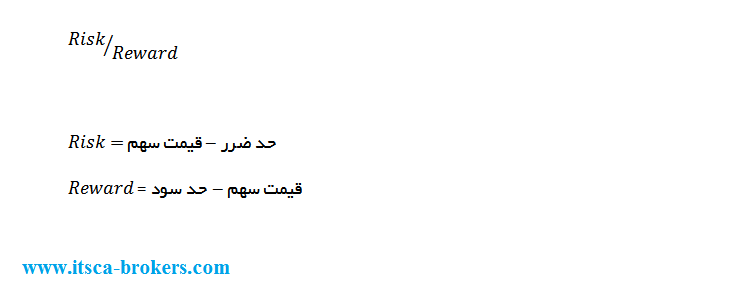

یکی از اصول مهم در مدیریت سرمایه در فارکس ، مدیریت ریسک در فارکس می باشد. در کل معامله در بازار فارکس شامل ریسک می شود. ولی باید بتوان آن را مدیریت کرده تا بتوان میزان کسب سود در برابر ضرر را بالا تر برد. یکی از معیار های مهم در مدیریت ریسک محاسبه میزان ریسک به ریوارد است. از این فرمول با عنوان فرمول محاسبه مدیریت سرمایه در فارکس نیز یاد می شود. هر چه این میزان کمتر از 50 درصد باشد ، مدیریت ریسک بهتر است و اگر بیشتر باشد معامله شما ریسک بالایی دارد. فرمول ریسک به ریوارد را در ادامه بیان می کنیم.

همانطور که در فرمول بالا می بینید ، ریسک Risk برابر با تفاضل قیمت سهم و حد ضرر می باشد. حد ضرر را هم می توان بر اساس استراتژی معامله گر مشخص کرد و هم نقطه حمایتی را در نظر گرفت. ریوارد Reward نیز برابر با تفاضل حد سود و قیمت سهم می باشد. حد سود را نیز می توان برابر با میزان مقاومت سهم در نظر گرفت. به عنوان مثال جفت ارز GBPJPY پوند انگلیس و ین ژاپن را در نظر گرفته ایم.

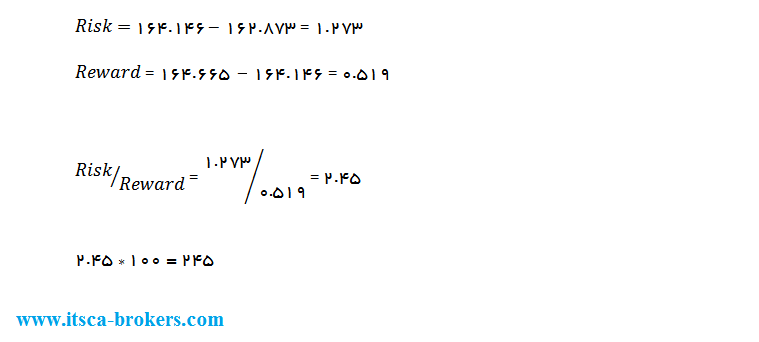

فرض کنید شما بنابر تحلیل های خود به این نتیجه رسیده اید قیمت به مقاومت خود خواهد سید و می خواهید یک پوزیشن باز کنید پس بهتر است میزان ریسک به ریوارد را بررسی کنید. همانطور که در شکل بالا می بینید حد سود برابر با 164.665 و قیمت فعلی ارز برابر با 164.146 می باشد. از طرفی حد ضرر خود را نیز فرضا نقطه حمایتی یعنی برابر با 162.873 در نظر می گیریم. در شکل زیر میزان ریسک به ریوارد را برای این جفت ارز محاسبه کرده ایم.

همانطور که در شکل زیر می بینید این میزان برابر با 245 شده و بسیار بیشتر از 50 است. پس اگر شما در نقطه 164.146 وارد معامله شوید ریسک معاملاتی بالایی را پذیرفته اید.

دانلود کتاب مدیریت سرمایه در فارکس PDF

برای آموزش مدیریت سرمایه در فارکس ابتدا باید با اصول مدیریت سرمایه گذاری در بازار های مالی آشنایی داشته باشید. با آموزش اصول مدیریت سرمایه خواهید توانست در بازار فارکس نیز موفقیت های بیشتری کسب کرده و سرمایه خود را زیاد درگیر ریسک نکنید. یکی از کتاب های مفید در این زمینه کتاب مدیریت سرمایه گذاری نوشته چارلز پی. جونز به ترجمه دکتر رضا تهرانی می باشد. برای دانلود کتاب مدیریت سرمایه روی لینک زیر کلیک کنید.

دانلود کتاب مدیریت سرمایه فارکس

در درس بعدی به آموزش به آموزش یکی از مهم ترین مباحث فارکسی یعنی لات در فارکس پرداخته ایم.

مدیریت سرمایه در فارکس شامل چه مواردی است؟

ویژگی های شخصیتی ، زمان ، سرمایه ، داشتن استراتژی ، محاسبه سود و زیان ، تحلیل

مدیریت سرمایه در فارکس طلا چیست؟

زمانی که یک طرف مبادلات ارزی طلا باشد ، مدیریت سرمایه با این عنوان بیان می شود. در این مورد تاثیر اخبار و شرایط اقتصادی کشور ها بر مدیریت سرمایه تاثیر بسیار زیادی دارد.

خیلی ممنون

نکات مهمی رو اشاره فرمودید همه رو یاداشت کردم و قطعا استفاده میکنم

تشکر از شما

ممنون بابت اینکه میگید تعداد شکستهاتون بیشتره ولی ادامه میدین ،با این جمله آدم رو امیدوار میکنید ،به امید اون روز که همه موفق باشیم

سلام.